La donation est un acte juridique unilatéral par lequel une personne (le donateur) transmet irrévocablement et gratuitement, de son vivant, un bien à un autre (le donataire) qui accepte cette libéralité. Pour les biens immobiliers, une donation authentique est obligatoire, pour certains biens meubles (somme d’argent, objets), les dons manuels ou écrits sont admis.

Une donation est un acte juridique par lequel une personne transmet de son vivant une partie de son patrimoine à une autre, sans contrepartie financière.

Elle peut porter sur des biens immobiliers, des biens mobiliers, des liquidités, ou encore des titres financiers.

La donation est soumise aux droits de mutation à titre gratuit, plus communément appelés droits de donation. Le montant de ces droits dépend de deux critères principaux :

Le lien de parenté entre le donateur et le bénéficiaire

La valeur des biens transmis, après application des abattements prévus par la loi

Les droits sont calculés selon un barème progressif adapté au degré de parenté.

Avant d’appliquer le barème fiscal, la loi prévoit des abattements qui réduisent la base imposable. Ces abattements varient selon le lien de parenté :

Ces abattements s’appliquent par donateur et par bénéficiaire, et se renouvellent tous les 15 ans.

Exemple : un parent peut donner jusqu’à 100 000 € à chacun de ses enfants tous les 15 ans, sans droits de donation.

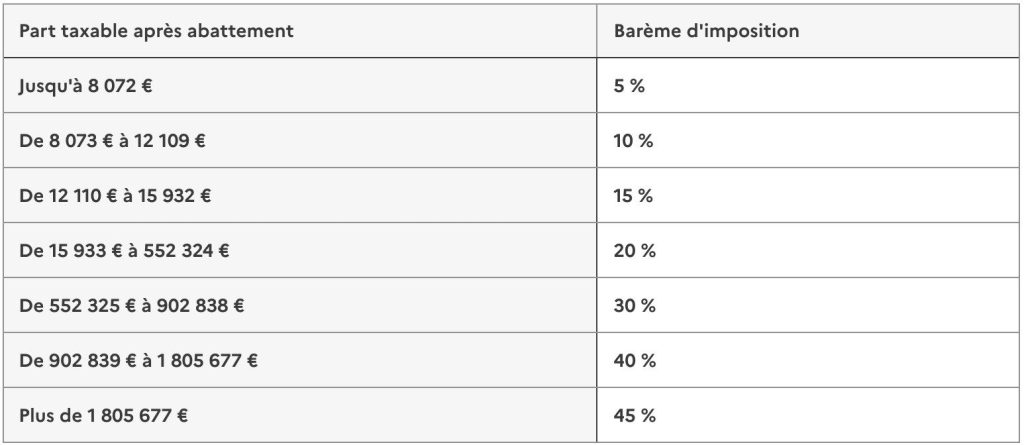

Après déduction de l’abattement, la base imposable est taxée selon un barème progressif.

En ligne directe (enfants, parents, petits-enfants), le barème est le suivant :

Une exonération supplémentaire de 31 865 € s’applique aux dons en numéraire consentis à un enfant, un petit-enfant ou à défaut à un arrière-petit-enfant majeur. Le donateur doit avoir moins de 80 ans. Cette exonération se cumule avec les abattements de droit commun et se renouvelle tous les 15 ans.

Le présent d’usage correspond à un cadeau offert à l’occasion d’un événement particulier (anniversaire, mariage, naissance, réussite à un examen…) et proportionné à la fortune du donateur. Contrairement à la donation, il n’est pas soumis aux droits de mutation à titre gratuit, dès lors qu’il respecte les conditions de proportionnalité et de contexte.

Exemple : un bijou offert pour un mariage ou une somme d’argent à Noël.

En cas de contestation, l’administration fiscale peut toutefois requalifier un présent d’usage en donation déguisée si le montant est jugé excessif par rapport au patrimoine du donateur.

Un abattement spécifique de 159 325 € s’applique pour toute personne en situation de handicap, quel que soit son lien de parenté avec le donateur. Cet avantage s’ajoute à l’abattement de droit commun.

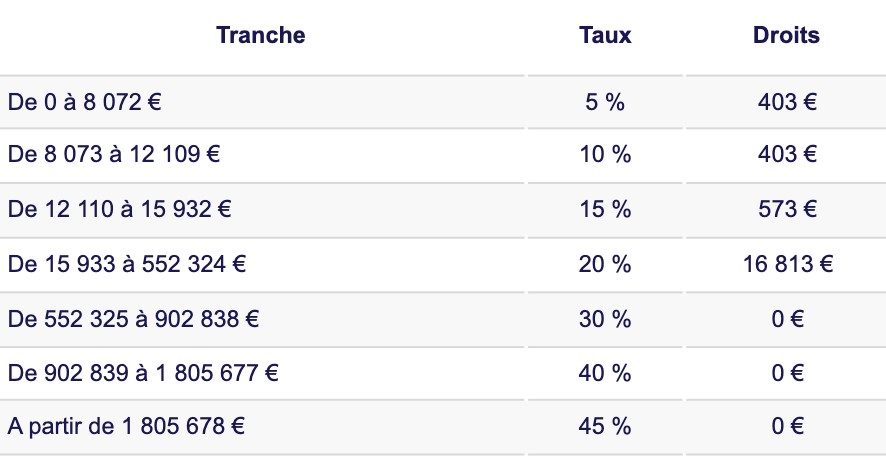

Donation de 200 000 € d’un parent à son enfant :

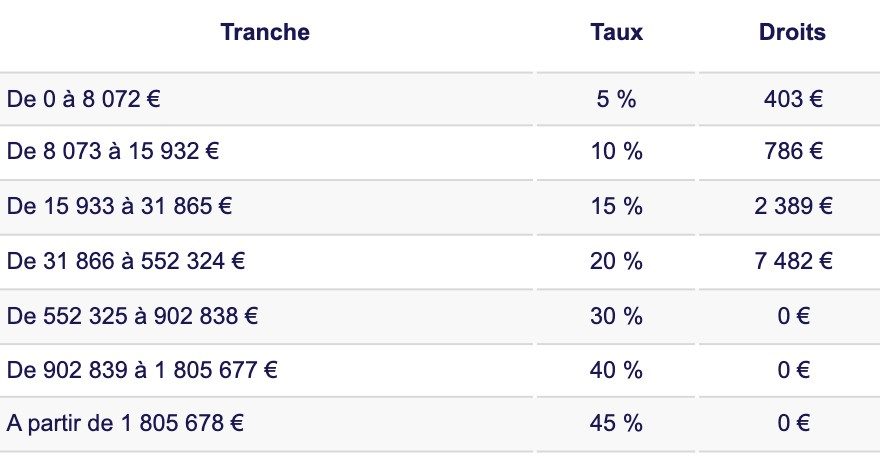

Donation de 150 000 € à son conjoint :

Une donation simple permet de transmettre un ou plusieurs biens à un bénéficiaire donné, sans organiser la répartition globale du patrimoine. À l’inverse, une donation-partage vise à anticiper la succession en répartissant tout ou partie des biens entre plusieurs héritiers, en figeant leur valeur au jour de la donation. Elle évite ainsi les conflits et les réévaluations successorales.

Chaque parent peut donner jusqu’à 100 000 € par enfant, tous les 15 ans, en exonération totale de droits. Cet abattement s’applique également aux donations en démembrement (nue-propriété), sur la valeur de la quote-part transmise. D’autres abattements existent pour les petits-enfants (31 865 €), les frères et sœurs (15 932 €)…

Oui, un don manuel (argent, bijoux, titres…) peut être réalisé sans acte notarié, mais il doit être déclaré à l’administration fiscale dans un délai d’un mois. Il ouvre droit aux abattements habituels, voire à des exonérations spécifiques (par exemple, le don familial de somme d’argent jusqu’à 31 865 € si le donateur a moins de 80 ans).

Afin d’apporter une expertise globale à ses clients et répondre à l’ensemble de leurs problématiques, le cabinet s’articule autour de trois pôles spécialisés – chacun apportant une réponse experte et adaptée aux enjeux financiers, juridiques, assurantiels et immobiliers.

Un accompagnement stratégique et sur-mesure pour structurer, optimiser, valoriser et transmettre. De l’optimisation fiscale aux stratégies d’investissement, ATRIOMA se positionne en chef d’orchestre pour une gestion efficace et pérenne des actifs.

Assurance de personnes et IARD pour une couverture complète. ATRIOMA accompagne ses clients particuliers, professionnels et entreprises dans la mise en place de solutions adaptées.

Investissements et cessions de biens professionnels ou familiaux, le cabinet apporte un accompagnement sur-mesure pour sécuriser et maximiser les projets immobiliers.

Une alternative à l’immobilier en direct permettant de diversifier son patrimoine et de bénéficier d’un niveau de contrainte et de gestion significativement réduit.

Un dispositif d’épargne long terme permettant de préparer sa retraite, d’optimiser sa fiscalité et de structurer son effort d’épargne dans un cadre réglementé.

Des solutions d’ingénierie financière permettant de rechercher un rendement encadré avec des mécanismes de protection du capital.